相続税では、原則として、相続や遺贈によって取得した全ての財産が、相続税の対象となります。しかし、取得した財産の中には相続税の課税対象としない非課税財産もあります。 課税の対象は、基礎控除以上相続した場合に申告納税が必要となります。

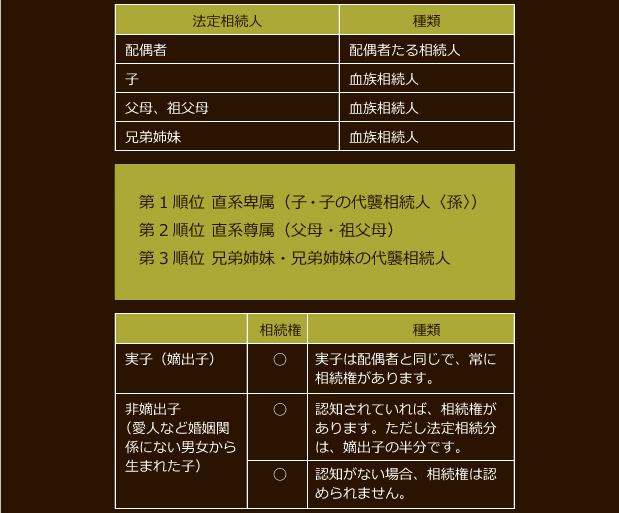

相続人となる人の範囲

死亡した人の配偶者は常に相続人となり、配偶者以外の人は、下記の図のとおりとなります。

民法の法定相続分は、以下のとおりになっています。

① 配偶者・子供だけが相続人である場合

配偶者1/2 子供(2人以上のときは全員で)1/2

② 配偶者と直系尊属が相続人である場合

配偶者2/3 直系尊属(2人以上のときは全員で)1/3

③ 配偶者と兄弟姉妹が相続人である場合

配偶者3/4 兄弟姉妹(2人以上のときは全員で)1/4

なお、子供、直系尊属、兄弟姉妹がそれぞれ2人以上いるときは、原則として均等に分けます。

民法の法定相続分は、相続人間の法定相続割合であり、遺産分割協議等で遺留分を侵害しない限り、自由に決められます。

留意すべき点は、

母子関係については、分娩した事実を証明することが必須となる事を注意してください。

相続税対策

争族防止対策

相続が「争族」とならないように、遺言を作成することは、相続人間での骨肉の争いを未然に予防するという意味もあります。 遺言を作成しておくことは、被相続人の方、相続人の方たちにとっても、非常に意味のあることなのです。 遺言に法的な強制力を持たせるためには、法律の定める方式によって作成する必要があります。 一緒に遺言について支援いたします。

-

◆遺言書作成

- 遺言にはいくつかの種類があります。法律によってそれぞれ書き方が定められています。

もし、折角書いた遺言書に不備等があって、死後に、遺言書が無効になってしまっては意味がありません。

死後のトラブルを極力避けるよう、法的効果のある遺言書を作成したいのであれば、民法や相続手続についてのノウハウを熟知した法律家のアドバイスを受けることを支援いたします。 -

◆成年後見制度の活用

- 認知症の方、精神障がいのある方、知的障がいのある方、判断能力が不十分な方が相続を行う場合、財産の侵害や、人としての尊厳を失うような行為から、法律面や生活面での権利を守るため、家庭裁判所に申し立てを行い、補助人・保佐人・成年後見人のいずれかを選任し、選任された方が当人の権利を守るという制度です。

-

◆エンディングノート

- 認知症や突然の事故等、万が一に備えて、今までの人生を振り返り経歴を整理したり、今後の思いや介護、医療についての希望を大切な方へのメッセージとして記録しておくものです。

今後の人生を、自分らしく生きるための決意表明でもあります。

個人が各々自由に記載するものです。 -

◆二次相続対策

- 一次相続だけではなく、その後の相続増税を軽減し、子や孫に相続税に関して苦しませることのないトータルな二次相続を考慮する取組みをした、次世代承継を支援いたします。

事前対策

相続のトラブルを防いだり相続税の対策をするには、相続が発生してからよりも事前対策が重要です。

しかし、相続が発生してから慌てるのがほとんどとおもわれますが、将来に向けての被相続人の方が健康な時に対策を考えましょう。

相続が発生する前に相続人の方が相続放棄することが無理でも、相続人の中で一人にだけ相続させたい場合は、遺言の作成が必要ですし、他の相続人は遺留分について、事前に放棄する手続を行うことが必要です。

ただし、相続開始前(被相続人が亡くなる前)の遺留分放棄は、家庭裁判所に許可を申立てて、許可を受けておく必要があります(民法1043条)など事前にする必要があるのです。

-

◆納税資金の準備対策

- 相続税の納税資金対策は、納税資金をどのようにして準備するかという問題です。

相続税の支払いは、相続開始日より10か月以内に現金で納付するのが原則です。

このことから、納税資金の対策では、生命保険の活用が効果的です。

また、納税資金を作ろうとしても、現金で一度に納付できないときには、延納または物納という方法を選択することもできます。

ただし、延納や物納には担保が必要となりますので、事前に取り組んでおく必要があります。

-

◆計画的な生前贈与

- 生前贈与の活用は、「贈与人数」、「推定相続人にはならない孫や推定相続人の配偶者にも贈与をしておく」、などを計画的に実行して争族にならないことが一番の活用です。これは、相続税の財産に算入されず、「相続開始前3年以内に贈与された相続人への財産は、相続財産に含めて相続税の計算をする」という「みなし相続財産」になることをを回避できます。

-

◆財産の組替検討

- 財産と負債のバランスを検討しつつ、遺産分割に弊害のある財産について、不動産の購入や売却等の検討や他の金融資産への組替えを検討いたします。

節税対策

相続税の負担を少なくし、配偶者・子孫への財産をより多く残すため、相続を争族にしないため、トラブル防止や第2次相続対策を含めた生前の対策を十分に検討する必要があります。

-

◆相続シミュレーション

- 事前の相続税を知りたい方に、相続税の試算をして推定相続人のそれぞれの相続税額ならびに最適な遺産分割に向けてご一緒に最善策を考えます。

基礎控除額が大きく引き下げられたことから課税対象者が増加し、これまで富裕層の 問題と思われていた相続対策が、一般家庭でも必要なケースが増えるかもしれません。

-

◆生前贈与

- 生前贈与は留意点があります。 遺留分計算にあたって考慮される生前贈与、婚姻・養子縁組・生計の資本としての贈与についての例外など、ある程度の期間での対策と相続時精算課税制度の利用を考慮したご提案をいたします。

-

◆所有財産の評価引き下げ

- 財産の構成は、相続税額に影響します。

例えば不動産の所有の仕方、利用区分により評価が変わります。

また、現金預金などのバランスを考え、税制上のメリットのある財産構成にするのも効果的です。 -

◆生命保険の活用

- 相続人が受け取る生命保険金については、500万円×法定相続人の数までの金額が非課税となります。

非課税枠を使い切っていない場合には、生命保険への加入を検討しましょう。

生命保険の活用は、納税資金や遺留分対策にも効果的です。 -

◆二次相続対策

- 相続を考える際に二次相続まで考えて、 一次相続の段階である程度の遺産分割を考えなくてはなりません。

一番に、配偶者控除が二次相続にはないということです。

一次相続よりも相続対策は二次相続の方が遺産分割・納税で問題を抱えることが多く一次相続が終わっても次の世代の相続を考える必要があります。

配偶者と子供への遺産分割のバランスを考えたご提案をいたします。

相続手続き支援

お身内の方が亡くなり、ご傷心の中葬儀などの手続きで心身ともに憔悴したご遺族の方々に、次の問題として、相続に関わる手続があります。

ご遺族の方を煩わす事なく手続きを全て終えることができる様に、最後までご支援致します。

-

◆遺産整理

- ご遺族には、故人の財産を円滑に引継がなければなりません。

故人の大切な財産を、間違いなく円滑に引き継ぐために必要な遺産分割や名義変更を、提携司法書士と共にお手伝いしています。

-

◆相続税申告書・準確定申告書の提出

- 故人の準確定申告書(所得税)は、故人が亡くなられた日の翌日から4ヶ月以内に。相続税申告書は10か月以内に提出しなければなりません。 ご家族の大切な財産を守るためにも、迅速で正確な申告手続きを提供いたします。

-

◆税務調査立会

- 事前の打ち合わせから資料確認~調査立会、調査後の税務署との折衝まで、税務申告後に必要な対応についてご支援させていただきます。

遺言書の作成について

私の税理士として相続に関する相談の経験の中で、遺産総額に関係なく全体の2割が何かしら遺産分割の協議に問題を抱えているのが現状です。

法定相続人に対して何かしらの問題があり、遺産を相続させたくはない、若しくは特定の相続人に対して法定相続分を超えて遺産を相続させたい。

生前に法定相続人に相続を放棄させることは、実質的にも法的にも不可能でしょう。

しかし、法定相続人に遺留分の放棄をさせるといったことなど、多くの相談事例の中から解決してきた実績から、遺産総額の大小に関係なく遺言書の作成をおすすめしているところです。

民法では「遺言は、自筆証書、公正証書又は秘密証書によってしなければならない。

ただし、特別の方式によることを許す場合は、この限りでない」としています。

ここでは、特別の方式を除くチェックポイントは以下の通りですが、当センターは弁護士等の法律専門家と共に遺言書の作成をいたします。

自筆証書遺言の書き方ポイント

- 全文を自筆で書く

- 縦書き横書きや紙の種類は自由

- 筆記具もボールペン、万年筆など何を使用しても大丈夫

- 日付、氏名も自筆で記入

- 捺印をする

- 訂正する場合は二重線の上から訂正印をする

- 遺言書の無効になる危険性ある

公正証書遺言の書き方

- 証人2名以上が立会いのもとで、公証人役場へ出向きます

- 遺言の内容を、遺言者が公証人に口述します

- 公証人は遺言者の口述を筆記し、これを遺言者並びに証人へ読み聞かせる。または閲覧させます

- 遺言者と証人は、筆記内容の正確なことを承認したうえで、各自署名捺印します

- 公証人は、証書を法律の定める手続きに従って作成されたものである旨を付記し、これに署名捺印します

- 遺言書が無効になる危険性はまずありません

遺言執行者は証人になることが認められていますが、未成年者、推定相続人、受遺者及びその配偶者、及び直系血族は証人にはなれません。 また、公証人の配偶者、四親等内の親族、書記及び雇用人も同様に証人にはなれません。

秘密証書遺言の書き方

- 証人二人以上で公証人役場へ出向く

- パソコン、代筆も可能だが本人が望ましい

- 本人・証人・公証人の署名押印

- 封入封印が必要

- 遺言の存在は秘密にできないが、遺言の内容は秘密にできる

- 保管は遺言人本人

- 家庭裁判所の検認が必要

- 遺言書の無効になる危険性はある

遺産分割

遺産の分割方法は主に3つあげられます。

遺言による分割

遺言書の存在を確認したときは、遺言書の種類によって裁判所での手続が必要な場合がありますので、家庭裁判所におたずねください。

自筆・秘密証書遺言書は家庭裁判所の検認が必要です。

有効な遺言書で処分が決まっている遺産は、遺産分割の対象にはなりません。

したがって、すべての遺産の処分が決まっているときは、遺産分割の申立てをすることはできません。

遺産分割協議による分割

遺言書の存在が無ければ、遺産すべては相続人全員で分割をどうするか協議をします。

相続人全員で全遺産の分割を合意した場合、一部の遺産の分割を合意した場合などにより「遺産分割協議書」を作成します。

相続人全員で合意した遺産分割協議書がある場合は、その内容に不服があるからといって遺産分割の調停を申し立てることはできません。

家庭裁判所の調停・審判による分割

被相続人の遺産の分割について相続人間で話し合いがつかない場合には、家庭裁判所に遺産分割の調停(審判)を申し立てることができます。

この調停では、申立人となっていない相続人全員を相手方としなければなりません。いわゆる「争続」といわれています。

調停手続では、調停委員会が、申立人及び相手方から事情を聴いたり、資料を提出していただいたりして、遺産として分けるべき財産を確定し、その評価額を定めた上で、分割の割合や方法などについての希望を聴き、解決のための必要な助言を行いながら、合意を目指して話し合いを進めます。

話し合いがまとまらず調停が不成立になった場合には、自動的に審判手続が開始され、裁判官が、双方からお聴きした事情や提出された資料等一切の事情を考慮して、審判をします。審判を申し立てた場合でも、調停手続が先行することがあります。

調停の場合には相手方の住所地、審判の場合には相続開始地を管轄する家庭裁判所を管轄する家庭裁判所となります。

ただし、調停・審判いずれについても、相手方との間で担当する家庭裁判所について合意ができており、申立書と共に管轄合意書を提出された場合には、その家庭裁判所でも対応することができます。(家庭裁判所H.P.参照)

- 遺産分割でトラブルにならないためには事前の対策がとても重要

- 遺言書を使って、相続を残す者が財産の分割方法を決めることができる

- 遺言書がない場合は遺産分割協議が必要